Swap là gì? Đặc điểm và phân loại hợp đồng hoán đổi phổ biến

Đã kiểm duyệt nội dung

Đánh giá

Hợp đồng hoán đổi (Swap) được sử dụng khá rộng rãi trong lĩnh vực tài chính hiện nay. Loại hợp đồng này đóng vai trò quan trọng trong việc xác lập quyền lợi và nghĩa vụ của mỗi bên tham gia ký kết, đồng thời ngăn chặn các rủi ro có thể xảy ra trong tương lai. Nếu bạn vẫn chưa rõ Swap là gì, hãy cùng Vietnix tìm kiếm câu trả lời dưới bài viết sau.

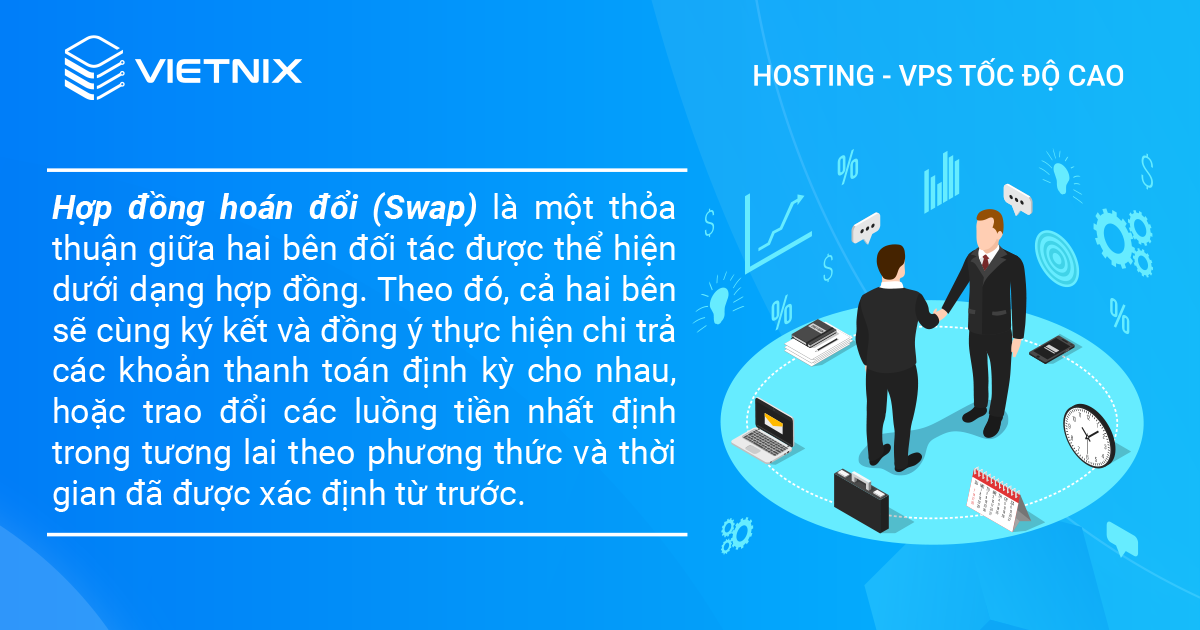

Swap là gì?

Hợp đồng hoán đổi (Swap) là một thỏa thuận giữa hai bên đối tác được thể hiện dưới dạng hợp đồng. Theo đó, cả hai bên sẽ cùng ký kết và đồng ý thực hiện chi trả các khoản thanh toán định kỳ cho nhau, hoặc trao đổi các luồng tiền nhất định trong tương lai theo phương thức và thời gian đã được xác định từ trước.

Trong giao dịch ngoại hối, hai bên sẽ mua và bán cùng lúc một đồng tiền với số lượng tương đương nhau trong các kỳ đáo hạn nhất định. Như vậy, giá hoán đổi chính là khoản chênh lệch giá giữa các kỳ đáo hạn trong hợp đồng hoán đổi.

Hợp đồng hoán đổi cũng có thể được hiểu là bản thỏa thuận trao đổi các khoản thanh toán lãi cho nợ có lãi cố định thành khoản thanh toán lãi trong nợ có lãi suất thả nổi (hay còn gọi là hoán đổi lãi suất), hoặc trao đổi một đồng tiền này với một đồng tiền khác (hay hoán đổi tiền tệ) rồi đảo ngược về sau.

Hoán đổi tiền tệ chéo là quá trình trao đổi khoản nợ có lãi suất cố định bằng một đồng tiền để đổi lấy một khoản nợ có lãi suất thả nổi bằng một đồng tiền khác. Bản thỏa thuận này sẽ được xác lập dựa trên vốn giả định (hoặc vốn tương đương) với mục đích thiết lập giá trị trao đổi vào thời điểm đáo hạn. Tuy nhiên, trên thực tế thì ở trường hợp này thường không bao giờ được hoán đổi. Trong đó, vốn giải định có vai trò thiết lập giá trị của các khoản thanh toán lãi trong hợp đồng hoán đổi.

Hiện nay, đa số các nhà quản lý đầu tư và các chủ ngân hàng đều sử dụng hợp đồng hoán đổi lãi suất và tiền tệ với mong muốn tối thiểu chi phí vay và cấp vốn cho các khoản vay của ngân hàng, từ đó nâng cao tính thanh khoản của đồng tiền này so với đồng tiền khác. Đồng thời, đây cũng là cách ngăn chặn các rủi ro và tạo điều kiện thuận lợi trong các giao dịch.

Trên thực tế, hợp đồng hoán đổi thường được sử dụng với mục đích tài trợ hoặc tạo ra tài sản. Bởi lẽ, hợp đồng này mang lại nhiều lợi ích cho các bên hơn so với các khoản vay ngân hàng, tiền gửi,… Đồng thời, thông qua hợp đồng hoán đổi, các bên có thể ngăn chặn được một số rủi ro tài chính và hưởng ưu đãi dành cho công ty trong nước, hoặc tham gia với mục đích đầu cơ, sinh lợi,…

Trong lĩnh vực tài chính, hợp đồng hoán đổi được biết đến như một công cụ tài chính phát sinh mà tại đó, hai bên sẽ trao đổi các dòng tiền khác nhau. Hợp đồng hoán đổi có thể tạo nên giá trị của những loại hàng hóa cơ sở không được tài trợ và các bên sẽ thu được lợi nhuận hoặc tổn thất nếu như giá cả trên thị trường có sự biến động mà không cần phải ký gửi khoản giá trị định danh bằng tài sản hoặc tiền mặt.

Không giống với hợp đồng tương lai hay các loại chứng khoán khoán khác, hợp đồng hoán đổi không được đem ra trao đổi, mua bán, mà chúng là những hợp đồng cá biệt được lập nên bởi hai bên đối tác xác định. Để thoát ra khỏi hợp đồng, bạn chỉ có thể thỏa thuận và đi đến quyết định chung với đối tác, hoặc chuyển nhượng cho một đơn vị thứ 3 nhưng vẫn phải có sự đồng ý của đối tác.

Mục đích và cơ chế của Swap là gì

Hợp đồng hoán đổi được sử dụng với mục đích ngăn chặn và phòng ngừa các rủi ro tài chính có thể xảy ra trong tương lai, đồng thời đảm bảo quyền lợi cho các bên tham gia trước vấn đề phát sinh liên quan đến lãi suất, tỷ giá, giá cổ phiếu,…

Hợp đồng hoán đổi hoạt động dựa trên cơ chế của thị trường tập trung và hai bên tham gia sẽ được kết nối với nhau thông qua một tổ chức tài chính trung gian. Qua đó, các tổ chức này sẽ đứng giữa và đóng vai trò quan trọng trong việc hỗ trợ hai bên cùng hợp tác để hưởng lợi từ chênh lệch giá mua với giá bán mà họ đưa ra nhằm xác định luồng tiền của hợp đồng.

Giống như hợp đồng Swap giúp phòng ngừa rủi ro tài chính, một nền tảng hosting vững chắc giúp doanh nghiệp “hoán đổi” rủi ro vận hành lấy sự ổn định và hiệu quả. Đối với một hosting business hay website doanh nghiệp, điều này là tối quan trọng.

Dịch vụ cho thuê hosting của Vietnix chính là giải pháp. Với CPU AMD EPYC siêu mạnh, backup 2 lần/ngày và công nghệ LiteSpeed Enterprise, chúng tôi đảm bảo hiệu suất đỉnh cao và bảo mật tuyệt đối, giúp bạn an tâm phát triển.

Các loại hợp đồng hoán đổi hiện nay

Dưới đây là những lợi hợp đồng hoán đổi chính phổ biến trên thị trường hiện nay:

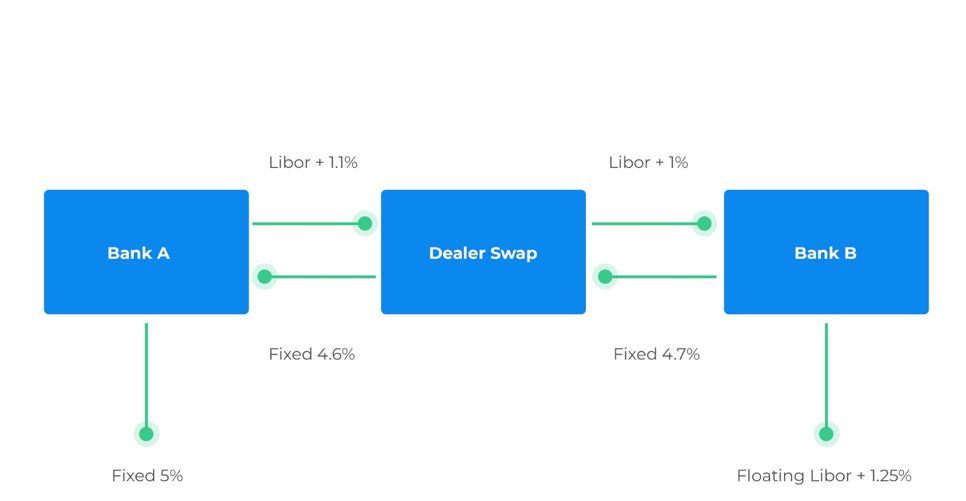

1. Hợp đồng hoán đổi lãi suất (Interest rate swap contract)

Hợp đồng hoán đổi lãi suất (Interest rate swap contract) là một loại hợp đồng phái sinh cho phép một bên trao đổi dòng lãi suất để đổi lại dòng tiền mặt của bên còn lại. Loại hợp đồng này thường được sử dụng với các mục đích như: quản lý tài sản, nợ cố định, thả nổi hoặc đầu cơ sinh lợi từ sự thay đổi lãi suất theo dự đoán ban đầu.

Các điều khoản bắt buộc phải có trong hợp đồng hoán đổi lãi suất là:

- Ngày bắt đầu thực thi hợp đồng.

- Thời hạn quy định của hợp đồng.

- Mức lãi suất làm cơ sở thanh toán: Lãi suất cố định hoặc lãi suất thả nổi.

- Tần suất thanh toán luồng tiền.

- Giá trị danh nghĩa và đồng tiền định danh.

Hợp đồng hoán đổi lãi suất được nhiều doanh nghiệp và các nhà đầu tư ưa chuộng bởi khả năng sinh lợi và tính thanh khoản cao. Hiện nay, các sản phẩm của hợp đồng này đã trở nên đa dạng hơn rất nhiều để đáp ứng nhu cầu ngày càng gia tăng của nhà đầu tư.

Chẳng hạn như trong hợp đồng mà bên A đã đồng ý trả cho bên B một số tiền với lãi suất cố định 3% và nhận lại khoản thanh toán theo lãi suất Libor +50 điểm (tức 0.5%), tới ngày đáo hạn, số tiền bên B nhận sẽ là 1.2% (tức là 3% – (Libor + 50 điểm). Như vậy, bên A sẽ trả 1.2% số tiền danh nghĩa, còn phần lãi suất cố định 3% chính là lãi suất hoán đổi.

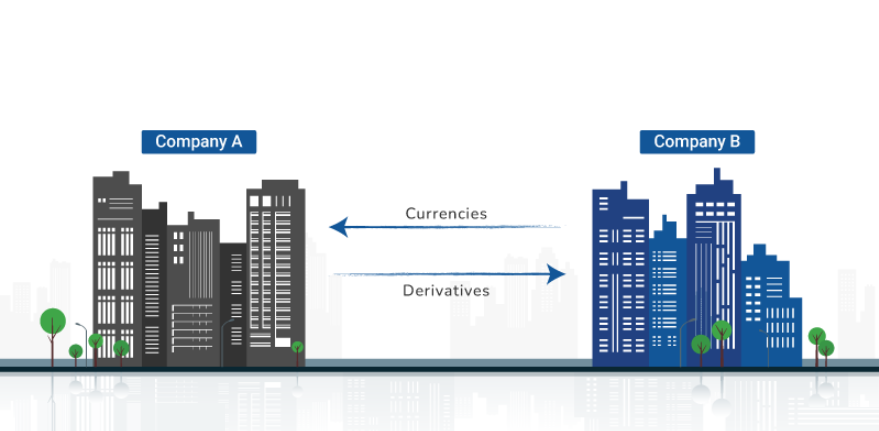

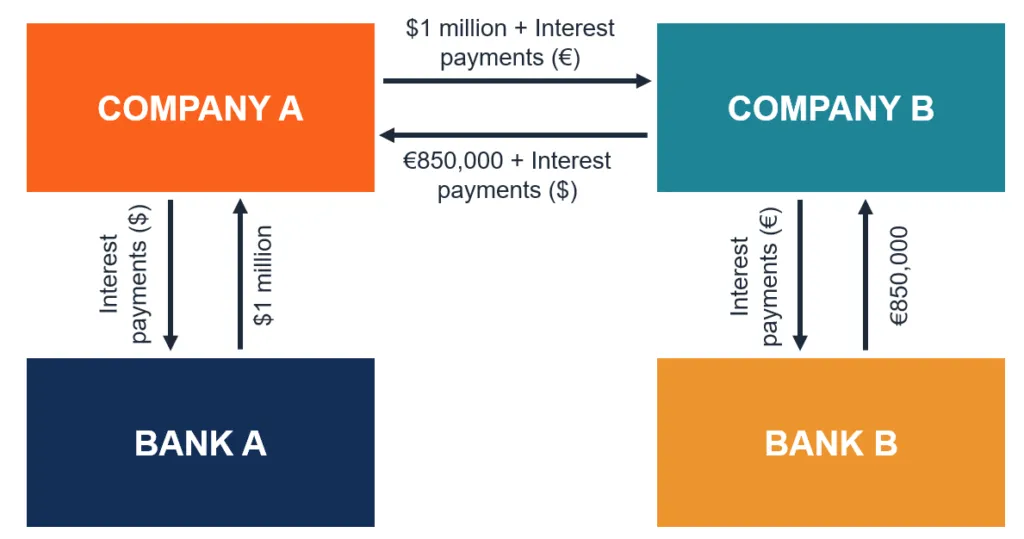

2. Hợp đồng hoán đổi tiền tệ (Currency swap contract)

Hợp đồng hoán đổi tiền tệ (Currency swap contract) là hợp đồng quy định về thỏa thuận trao đổi tiền tệ giữa hai bên. Theo đó, hai bên sẽ lấy tiền gốc và tiền lãi cố định của một khoản vay để trao đổi với tiền gốc và lãi cố định tương đương của khoản vay thuộc dòng tiền khác.

Tại Việt Nam, hợp đồng hoán đổi tiền tệ thường được kết hợp với hợp đồng hoán đổi lãi suất.

Chẳng hạn như một công ty tại Mỹ cần trao đổi đồng Franc của Thụy Sỹ, ngược lại một công ty ở Thụy Sỹ cũng cần đồng USD. Lúc này, hai công ty có thể hợp tác và thỏa thuận trao đổi tiền tệ với một mức lãi suất nhất định. Ngoài ra, hợp đồng này còn thể hiện rõ số tiền họ sẽ trao đổi và ngày đáo hạn với thời gian đáo hạn tối thiểu là 10 năm.

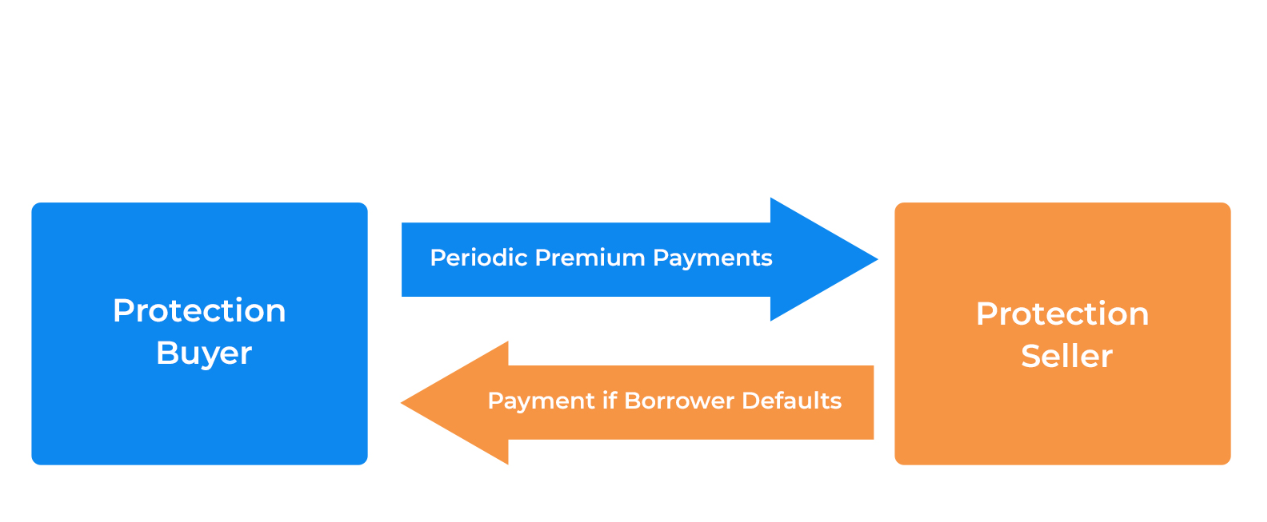

3. Hợp đồng hoán đổi tín dụng (Credit swap contract)

Hợp đồng hoán đổi tín dụng (Credit swap contract) là loại hợp đồng phái sinh tín dụng. Cụ thể, bên mua có nghĩa vụ thanh toán khoản tiền định kỳ của bên bán. Vậy, họ nhận được quyền lợi gì từ “phi vụ” hợp tác này?

Khi công cụ tài chính cơ sở bị mất khả năng thanh khoản, bên mua sẽ nhận được một khoản bồi thường nhất định, và đây chính là quyền lợi của họ khi tham gia vào hợp đồng hoán đổi tín dụng.

Chẳng hạn như khi bạn mua một CDS từ CitiBank (có tổ chức tham chiếu là AIG), bạn sẽ phải trả cho CitiBank một phí định kỳ. Trong trường hợp AIG không còn khả năng thanh toán các khoản nợ, CitiBank sẽ phải thanh toán một lần cho bạn và đồng thời chấm dứt hợp đồng CDS.

Như vậy, CDS được xem như công cụ phòng chống rủi ro đối với những nhà đầu tư thật sự sở hữu nợ của AIG. Ngoài ra, nhà đầu tư cũng có thể tham gia với mục đích đầu cơ bằng cách dự đoán và đặt cược vào khả năng mất thanh toán của AIG để thu lợi nhuận mà không cần sở hữu nợ.

4. Hợp đồng hoán đổi hàng hóa (Commodity swap contract)

Hợp đồng hoán đổi hàng hóa (Commodity swap contract) là hợp đồng trao đổi giữa giá thả nổi (giá giao ngay) của hàng hóa với giá cố định trong một khoảng thời gian được xác định từ trước.

Ở khía cạnh người bán, họ sẽ trả cho tổ chức tài chính một mức giá cố định để đảm bảo giá luôn được duy trì ở mức tối đa. Còn ở khía cạnh người mua, họ sẽ nhận lại các khoản thanh toán dựa trên giá thị trường đối với sản phẩm hàng hóa đã giao ước từ trước.

Nói một cách dễ hiểu, người sản xuất ra hàng hóa thường mong muốn nhận một khoản thu nhập cố định để hạn chế các rủi ro biến động giá trong tương lai. Khi đó, họ có thể tham gia hợp đồng hoán đổi hàng hóa để nhận được những khoản thanh toán cố định, đổi lại là họ sẽ phải đồng ý trả giá thị trường cho các tổ chức tài chính.

5. Hợp đồng hoán đổi chứng khoán vốn (Equity swap contract)

Hợp đồng hoán đổi chứng khoán vốn (Equity swap contract) là một hợp đồng mà trong đó, tổ hợp các dòng tiền sẽ được thỏa thuận và thống nhất giữa hai bên vào một ngày được xác định trước trong tương lai.

Hai dòng tiền được xem như hai vế của hợp đồng hoán đổi chứng khoán vốn. Trong đó, một vế sẽ gắn liền với lãi suất thả nổi, hay còn gọi là vế nổi – Libor, còn vế kia sẽ được xác định dựa trên kết quả của một cổ phiếu hay một chỉ số của thị trường, hay còn gọi là vế cổ phiếu.

Chẳng hạn như bên A hoán đổi 1.000.000 bảng với lãi suất Libor + 3 điểm cơ bản để lấy 1.000.000 bảng dựa trên chỉ số FTSE với giá trị danh nghĩa là 1.000.000. Như vậy, bên A sẽ phải trả cho bên B lãi suất thả nổi trên số tiền danh nghĩa 1.000.000 bảng. Ngược lại, họ nhận về từ bên B số tiền dựa trên sự gia tăng phần trăm chỉ số cổ phiếu FTSE cho giá trị danh nghĩa 1.000.000 bảng.

Các đặc điểm của Swap

Về bản chất, hợp đồng hoán đổi là một loại hợp đồng giao dịch nên nó cũng có những đặc điểm cơ bản của một hợp đồng thông thường gồm:

- Quá trình ký kết hợp đồng sẽ diễn ra dựa trên sự đồng ý, thống nhất, bình đẳng và tự nguyện của các bên tham gia.

- Trong trường hợp phát sinh các hậu quả pháp lý, hợp đồng hoán đổi có vai trò xác lập và chấm dứt các quyền, nghĩa vụ của các bên liên quan.

- Cung cấp đầy đủ nội dung về quyền và nghĩa vụ của các bên tham gia.

Ngoài ra, hợp đồng hoán đổi cũng có một số đặc điểm đặc thù như:

- Khi tham gia ký kết hợp đồng, sẽ có một bên đồng ý hoán đổi nguồn lợi từ thị trường tài chính để nhận lại nguồn lợi đến từ nguồn tài chính khác.

- Nếu các hoán đổi có giá trị bằng 0 và không có bên nào vi phạm hợp đồng, thì các bên không có nghĩa vụ thanh toán tiền mặt cho nhau mặc dù họ đều đã nhận về một số lợi ích nhất định.

- Hợp đồng hoán đổi được thực hiện theo nguyên tắc bù trừ, tức là các bên tham gia ký kết hợp đồng sẽ cắt giảm một lượng đồng tiền thanh toán để bù vào rủi ro tín dụng ở mức tối đa.

- Hợp đồng chỉ được giao dịch trên thị trường OTC – thị trường tập trung và đồng thời các bên ký kết đều đã nắm rõ thông tin về nhau.

- Hợp đồng hoán đổi hạn chế rủi ro tài chính đối với các biến động tỷ giá và tình trạng chênh lệch giá mua – giá bán. Từ đó, các bên không cần phải giao dịch thông qua ngân hàng mà vẫn có thể sở hữu được ngoại tệ với tỷ giá mình mong muốn.

- Thị trường hợp đồng hoán đổi có ba chủ thể tham gia chính, đó là định chế trung gian, người sử dụng cuối cùng và nhà giao dịch tự doanh. Trong đó, trung gian tài chính đóng vai trò quan trọng.

Bởi rất khó để tạo nên sự kết nối trực tiếp giữa hai bên tham gia vào hợp đồng, nhất là đối với những người sử dụng sản phẩm cuối cùng. Vì thế, cần có sự góp mặt của một định chế tài chính trung gian.

Định chế tài chính trung gian có thể là các tổ chức chuyên kinh doanh hợp đồng hoán đổi, các ngân hàng giao dịch hợp đồng hoán đổi hoặc nhà tạo lập thị trường. Vai trò của những tổ chức này là đứng giữa và kết nối hai bên hai bên tham gia vào hợp đồng để đạt được những lợi ích nhất định.

Việc sử dụng dịch vụ từ các tổ chức trung gian mang lại nhiều lợi ích cho cả hai bên tham gia hợp đồng bởi:

- Tiết kiệm thời gian: Bạn sẽ mất rất nhiều thời gian để tìm kiếm đối tác và thực hiện ký kết hợp đồng nếu như không có sự trợ giúp của các tổ chức trung gian. Vì thế, bạn nên sử dụng dịch vụ từ các trung gian để tiết kiệm tối đa thời gian mà vẫn tìm kiếm được đối tác thật sự chất lượng.

- Giảm chi phí đánh giá chất lượng tín dụng: Các bên thường thỏa thuận chỉ trao đổi luồng tiền ròng theo nguyên tắc bù trừ ròng (netting). Trong nhiều trường hợp, hai bên phải chuyển các luồng tiền một cách độc lập, đồng thời các hợp đồng này thường được thanh toán bằng tiền mặt.

Tất cả những lý do trên khiến cho việc đánh giá chất lượng tín dụng của đối tác trở nên khó khăn và tốn kém. Đặc biệt, nếu chọn sai đối tác, bạn sẽ đối mặt với nhiều rủi ro và hậu quả lớn. Đó chính là lý do bạn nên làm việc thông qua một trung gian uy tín để hạn chế tất cả các hệ lụy có thể xảy ra.

Câu hỏi thường gặp

Forward contract là gì?

Hợp đồng kỳ hạn (Forward contract) là hợp đồng mà người bán và người mua cùng đồng ý thực hiện giao dịch mua, bán một loại tài sản nào đó vào thời điểm xác định trong tương lai với mức giá đã được thỏa thuận ở hiện tại. Đây là một loại chứng khoán phái sinh được sử dụng với mục đích đầu cơ vào giá cả trong tương lai, đồng thời giúp tài sản tránh bị ảnh hưởng bởi các rủi ro về giá cả hay lãi suất tương lai.

Swap là gì trong Forex?

Swap Forex (hay còn gọi là Currency swap) là một loại lãi suất đặc biệt được xác định bởi các vị thế giao dịch ngoại hối giữ qua đêm. Nói một cách dễ hiểu thì đây là một khoản phí tính trên giá trị danh nghĩa của một vị thế giao dịch khi nó được mở qua đêm – tương tự như việc tính chí chênh lệch trên hợp đồng chênh lệch (CFD). Tức là, nếu bạn muốn giữ một lệnh của mình qua đêm, bạn có thể phải trả hoặc nhận một khoản phí nhất định, bởi giá trị phí qua đêm của Forex có thể là âm hoặc dương.

Lời kết

Như vậy, bài viết trên đã giúp bạn nắm rõ hợp đồng hoán đổi Swap là gì và một số thông tin liên quan như cơ chế hoạt động, mục đích sử dụng, phân loại, đặc điểm,… Hy vọng nội dung trên sẽ hữu ích và đừng quên chia sẻ bài viết để mọi người cùng tham khảo.

THEO DÕI VÀ CẬP NHẬT CHỦ ĐỀ BẠN QUAN TÂM

Đăng ký ngay để nhận những thông tin mới nhất từ blog của chúng tôi. Đừng bỏ lỡ cơ hội truy cập kiến thức và tin tức hàng ngày